Bagaimana Cara Membeli Saham Panduan Lengkap

Bosan tabunganmu menumpuk tanpa cuan? Mungkin saatnya melirik pasar saham! Dunia investasi saham memang terlihat rumit, tapi sebenarnya nggak sesulit yang dibayangkan. Artikel ini akan memandu kamu, langkah demi langkah, dari memahami dasar-dasar pasar saham hingga berhasil membeli saham pertamamu. Siap-siap raih potensi keuntunganmu!

Dari membuka rekening broker hingga memilih saham yang tepat, semua akan dijelaskan secara detail dan mudah dipahami. Kita akan membahas strategi investasi, menganalisis laporan keuangan, hingga mengelola risiko. Jadi, tunggu apa lagi? Yuk, jelajahi dunia investasi saham dan wujudkan mimpi finansialmu!

Memahami Pasar Saham

Jadi, kamu tertarik terjun ke dunia investasi saham? Wah, keren banget! Tapi sebelum langsung nyebur, penting banget nih ngerti dulu seluk-beluk pasar saham. Bayangin aja, pasar saham itu kayak sebuah lapangan luas tempat jual beli perusahaan-perusahaan dalam bentuk saham. Paham konsep dasarnya? Yuk, kita bahas lebih lanjut!

Pasar saham berfungsi sebagai tempat bertemu antara investor yang ingin membeli saham (memiliki sebagian kecil kepemilikan perusahaan) dan perusahaan yang ingin mendapatkan dana segar. Dengan berinvestasi di saham, kamu secara tidak langsung jadi pemilik sebagian kecil perusahaan tersebut dan berpotensi mendapatkan keuntungan dari pertumbuhan perusahaan itu. Gak cuma itu, kamu juga bisa ikut merasakan naik turunnya harga saham sesuai dengan kinerja perusahaan dan kondisi pasar secara umum. Seru, kan?

Jenis-Jenis Saham

Di pasar saham, nggak cuma ada satu jenis saham aja, lho. Ada beragam jenis saham dengan karakteristik dan tingkat risiko yang berbeda-beda. Memilih jenis saham yang tepat sesuai dengan profil risiko dan tujuan investasi kamu itu penting banget. Salah pilih, bisa-bisa malah buntung!

- Saham Blue Chip: Saham ini biasanya dikeluarkan oleh perusahaan besar, mapan, dan memiliki reputasi baik. Risikonya relatif rendah, tapi potensi keuntungannya juga cenderung lebih stabil.

- Saham Mid Cap: Saham ini berasal dari perusahaan yang ukurannya sedang. Risikonya lebih tinggi daripada saham blue chip, tapi potensi keuntungannya juga lebih besar.

- Saham Small Cap: Saham ini dikeluarkan oleh perusahaan yang masih kecil dan sedang berkembang. Risikonya paling tinggi, tapi potensi keuntungannya juga paling besar. Cocok buat kamu yang berani mengambil risiko tinggi!

Perbandingan Saham Blue Chip, Mid Cap, dan Small Cap

| Jenis Saham | Risiko | Potensi Keuntungan | Contoh (Ilustrasi) |

|---|---|---|---|

| Blue Chip | Rendah | Stabil | Perusahaan besar dan ternama di sektor konsumsi atau perbankan |

| Mid Cap | Sedang | Sedang | Perusahaan berkembang di sektor teknologi atau manufaktur |

| Small Cap | Tinggi | Tinggi | Startup yang inovatif di bidang tertentu |

Fluktuasi Harga Saham dan Faktor-Faktor yang Mempengaruhinya

Harga saham itu nggak selalu stabil, lho. Ia bisa naik dan turun drastis dalam waktu singkat. Bayangkan grafik harga saham seperti gelombang laut, kadang tenang, kadang berombak besar. Pergerakan harga saham ini dipengaruhi oleh berbagai faktor, baik faktor internal perusahaan maupun faktor eksternal seperti kondisi ekonomi makro, sentimen pasar, hingga berita politik. Misalnya, kabar baik tentang kinerja keuangan perusahaan biasanya akan membuat harga sahamnya naik, sementara kabar buruk bisa menyebabkan penurunan harga.

Contohnya, saat terjadi pandemi, banyak saham yang turun drastis karena ketidakpastian ekonomi. Sebaliknya, saham perusahaan farmasi yang memproduksi vaksin justru mengalami kenaikan harga karena tingginya permintaan. Ini menunjukkan betapa sensitifnya harga saham terhadap berbagai faktor.

Skenario Investasi Saham untuk Pemula dengan Modal Terbatas

Buat kamu yang baru mau mulai investasi saham dengan modal terbatas, jangan berkecil hati! Kamu bisa memulai dengan investasi rutin dalam jumlah kecil secara berkala, misalnya dengan metode Dollar Cost Averaging (DCA). Dengan DCA, kamu secara otomatis membeli saham secara berkala dengan jumlah yang sama, terlepas dari harga saham saat itu. Strategi ini membantu mengurangi risiko kerugian karena kamu membeli saham saat harga naik dan turun.

Misalnya, kamu bisa menyisihkan Rp 100.000 setiap bulan untuk membeli saham. Dengan konsistensi dan riset yang tepat, modal terbatas pun bisa berkembang seiring waktu. Jangan lupa untuk selalu belajar dan mengikuti perkembangan pasar saham ya!

Membuka Rekening Broker Saham

Nah, setelah kamu memutuskan untuk terjun ke dunia investasi saham, langkah selanjutnya adalah membuka rekening di broker saham. Broker saham ini ibarat jembatan penghubung antara kamu dan pasar saham. Mereka menyediakan platform untuk membeli dan menjual saham, jadi pilihlah broker yang tepat agar perjalanan investasi kamu lancar jaya!

Langkah-Langkah Membuka Rekening di Beberapa Broker Saham Ternama

Prosesnya umumnya mirip, tapi ada beberapa perbedaan kecil di setiap broker. Secara garis besar, kamu akan diminta mengisi formulir pendaftaran online, mengunggah dokumen, dan melakukan verifikasi identitas. Berikut gambaran umum langkah-langkahnya:

- Kunjungi website broker saham pilihanmu.

- Cari menu “Buka Rekening” atau sejenisnya.

- Isi formulir pendaftaran secara lengkap dan akurat.

- Unggah dokumen persyaratan yang dibutuhkan.

- Tunggu proses verifikasi identitas dan akun.

- Setelah akun terverifikasi, kamu bisa mulai berinvestasi!

Persyaratan Dokumen untuk Membuka Rekening Saham

Dokumen yang dibutuhkan umumnya standar, tapi bisa sedikit berbeda tergantung broker. Pastikan kamu sudah mempersiapkan dokumen-dokumen ini sebelum memulai proses pendaftaran agar prosesnya lebih cepat dan efisien.

- KTP/SIM/Paspor

- NPWP

- Bukti alamat (bisa berupa tagihan listrik/air/telepon)

- Foto diri

- Buku tabungan/rekening bank

Perbandingan Biaya dan Fitur Broker Saham

Memilih broker saham yang tepat itu penting banget, karena biaya transaksi dan fitur yang ditawarkan bisa berpengaruh besar terhadap profitabilitas investasi kamu. Berikut perbandingan beberapa broker saham ternama di Indonesia (data bersifat umum dan dapat berubah, selalu cek website resmi masing-masing broker untuk informasi terbaru):

| Nama Broker | Biaya Transaksi | Fitur Unggulan | Minimal Deposit |

|---|---|---|---|

| Broker A | Variabel, mulai dari Rp 100/transaksi | Platform trading mudah digunakan, riset pasar lengkap | Rp 1.000.000 |

| Broker B | Flat fee Rp 5.000/transaksi | Akses ke berbagai produk investasi, edukasi investor | Rp 500.000 |

| Broker C | Persentase dari nilai transaksi | Analisa teknikal canggih, sinyal trading | Rp 2.000.000 |

| Broker D | Variabel, tergantung volume transaksi | Platform trading mobile friendly, customer service 24/7 | Rp 100.000 |

Proses Verifikasi Identitas dan Akun

Setelah kamu mendaftar, broker akan memverifikasi identitas dan dokumen yang kamu unggah. Proses ini bertujuan untuk memastikan keamanan dan mencegah penipuan. Proses verifikasi biasanya memakan waktu beberapa hari kerja. Kamu akan mendapat notifikasi melalui email atau SMS ketika proses verifikasi selesai.

Cara Mengisi Formulir Pendaftaran Rekening Saham Online

Formulir pendaftaran online biasanya mudah dipahami. Kamu akan diminta mengisi data pribadi, data kontak, data pekerjaan, dan data rekening bank. Pastikan kamu mengisi semua data dengan lengkap dan akurat. Jangan lupa untuk mengunggah dokumen yang dibutuhkan sesuai dengan format yang diminta. Jika ada hal yang kurang jelas, kamu bisa menghubungi customer service broker untuk mendapatkan bantuan.

Strategi Pemilihan Saham

Nah, udah tau cara beli saham? Sekarang saatnya naik level! Membeli saham bukan cuma asal beli aja, gengs. Butuh strategi jitu biar cuan-mu melimpah. Salah satu kunci utamanya? Pilih saham yang tepat! Di sini, kita bakal bahas beberapa metode analisis fundamental dan teknikal yang bisa kamu pakai untuk memilih saham potensial. Siap-siap catat poin-poin pentingnya, ya!

Analisis Fundamental dan Teknikal

Analisis fundamental dan teknikal adalah dua pendekatan berbeda, tapi sama-sama penting dalam memilih saham. Analisis fundamental fokus pada nilai intrinsik perusahaan, melihat laporan keuangan dan prospek bisnisnya. Sementara analisis teknikal mengamati tren harga dan volume perdagangan untuk memprediksi pergerakan harga di masa depan. Gabungan keduanya akan memberikan gambaran yang lebih komprehensif.

Menganalisis Laporan Keuangan Perusahaan

Laporan keuangan perusahaan adalah harta karun bagi investor. Dengan memahami laporan ini, kamu bisa menilai kesehatan finansial perusahaan. Langkah-langkahnya gampang kok! Pertama, baca laporan laba rugi untuk melihat pendapatan, biaya, dan profitabilitas. Kedua, cek neraca untuk melihat aset, liabilitas, dan ekuitas perusahaan. Terakhir, pelajari laporan arus kas untuk melihat bagaimana perusahaan mengelola uangnya. Jangan lupa bandingkan laporan keuangan perusahaan dengan perusahaan sejenis di industrinya ya!

Contoh Perhitungan Rasio Keuangan

Rasio keuangan membantu kamu membandingkan kinerja perusahaan secara lebih objektif. Misalnya, rasio Price-to-Earnings Ratio (PER) membandingkan harga saham dengan pendapatan per saham. PER yang rendah bisa mengindikasikan saham undervalued, tapi perlu dipertimbangkan konteks industrinya. Contohnya, jika PER perusahaan A adalah 10 dan perusahaan B di industri yang sama adalah 15, maka perusahaan A mungkin lebih menarik. Rasio lainnya yang penting adalah Return on Equity (ROE) yang menunjukkan seberapa efektif perusahaan menggunakan ekuitas pemegang saham untuk menghasilkan laba. Semakin tinggi ROE, semakin baik. Ingat, analisis rasio harus dilakukan secara komprehensif dan dibandingkan dengan perusahaan sejenis serta tren industri.

Analisis Teknikal Sederhana Menggunakan Grafik Candlestick

Grafik candlestick memberikan gambaran visual tentang pergerakan harga saham. Misalnya, candlestick hijau menunjukkan harga penutupan lebih tinggi dari harga pembukaan (harga naik), sedangkan candlestick merah menunjukkan sebaliknya (harga turun). Pola candlestick tertentu, seperti hammer atau inverted hammer, bisa mengindikasikan potensi pembalikan tren. Namun, analisis teknikal bukanlah ilmu pasti dan memerlukan pemahaman yang mendalam. Jangan hanya bergantung pada satu pola candlestick saja, perhatikan juga indikator teknikal lainnya dan tren pasar secara keseluruhan.

Sebagai contoh, sebuah hammer candlestick bisa menginterpretasikan adanya potensi pembalikan tren penurunan menjadi kenaikan. Namun, perlu dikonfirmasi dengan indikator lain dan analisis fundamental untuk memastikan keakuratannya. Jangan terburu-buru mengambil keputusan hanya berdasarkan satu pola candlestick saja.

Diversifikasi Portofolio Saham

Jangan pernah menaruh semua telur dalam satu keranjang! Diversifikasi portofolio saham adalah strategi penting untuk meminimalisir risiko. Caranya? Investasikan di berbagai sektor industri dan jenis saham. Dengan begitu, jika satu saham mengalami penurunan, dampaknya tidak akan terlalu besar terhadap keseluruhan portofolio. Kamu bisa diversifikasi berdasarkan sektor (misalnya, teknologi, keuangan, konsumsi), kapitalisasi pasar (saham besar, menengah, kecil), atau bahkan geografi (pasar domestik dan internasional).

Sebagai contoh, alokasi portofolio bisa 30% di sektor teknologi, 25% di sektor keuangan, 20% di sektor konsumsi, dan 25% di sektor lainnya. Ini hanyalah contoh, alokasi ideal akan bergantung pada profil risiko dan tujuan investasi masing-masing individu.

Melakukan Transaksi Pembelian Saham

Nah, setelah kamu memahami dasar-dasar investasi saham dan sudah menyiapkan modal, saatnya kita bahas aksi nyata: membeli saham! Prosesnya mungkin terlihat rumit, tapi tenang, dengan panduan ini, kamu bakal paham caranya. Kita akan kupas tuntas langkah-langkahnya, mulai dari memilih platform hingga memahami jenis-jenis order dan biaya yang perlu kamu siapkan.

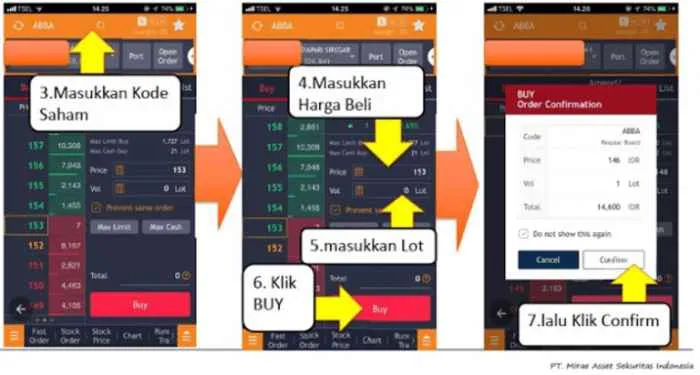

Langkah-langkah Pembelian Saham via Platform Online Broker

Membeli saham sekarang udah gampang banget, tinggal pakai aplikasi online broker. Bayangkan, kamu bisa bertransaksi kapan saja dan di mana saja, asalkan ada koneksi internet. Berikut langkah-langkah umumnya:

- Registrasi dan Verifikasi Akun: Daftar di platform online broker pilihanmu, lalu lengkapi data diri dan verifikasi identitas. Proses ini penting untuk keamanan transaksimu.

- Top Up Dana: Transfer dana ke rekening sahammu. Biasanya, platform menyediakan berbagai metode transfer, mulai dari transfer bank hingga e-wallet.

- Cari Saham yang Ingin Dibeli: Gunakan fitur pencarian untuk menemukan kode saham (ticker symbol) perusahaan yang ingin kamu investasikan. Perhatikan grafik harga dan informasi perusahaan sebelum memutuskan.

- Pilih Jenis Order: Tentukan jenis order pembelian, apakah market order atau limit order (akan dijelaskan lebih detail di bawah).

- Tentukan Jumlah Saham: Masukkan jumlah saham yang ingin kamu beli. Perhatikan modal yang kamu miliki agar tidak over budget.

- Konfirmasi Pembelian: Review detail transaksimu sekali lagi sebelum mengklik tombol konfirmasi. Pastikan semua data sudah benar.

- Monitoring Portofolio: Setelah transaksi selesai, pantau perkembangan portofoliomu secara berkala.

Jenis-jenis Order Pembelian Saham

Ada dua jenis order pembelian saham yang umum digunakan, yaitu market order dan limit order. Masing-masing memiliki kelebihan dan kekurangan yang perlu kamu pahami.

- Market Order: Jenis order ini akan langsung mengeksekusi pembelian saham dengan harga pasar saat itu juga. Keuntungannya cepat dan mudah, namun risikonya harga bisa lebih tinggi dari yang kamu harapkan.

- Limit Order: Kamu bisa menentukan harga maksimum yang bersedia kamu bayar untuk membeli saham. Order hanya akan dieksekusi jika harga saham mencapai atau di bawah harga limit yang kamu tetapkan. Lebih aman, tapi ada kemungkinan order tidak terpenuhi jika harga saham tidak pernah mencapai limit yang ditentukan.

Ilustrasi Pembelian Saham

Bayangkan kamu ingin membeli saham PT. Maju Jaya (kode saham: MJYA). Setelah login ke platform broker, kamu cari kode saham MJYA. Misalnya, harga pasar saat ini Rp 1.000. Jika kamu memilih market order dan ingin membeli 100 saham, maka sistem akan langsung membeli 100 saham MJYA dengan harga sekitar Rp 1.000 per saham (harga bisa sedikit berbeda karena fluktuasi pasar). Jika kamu memilih limit order, misalnya dengan harga limit Rp 950, maka pembelian hanya akan dilakukan jika harga saham MJYA turun ke Rp 950 atau di bawahnya. Kamu akan melihat konfirmasi pembelian di layar, lengkap dengan detail transaksi seperti jumlah saham, harga beli, dan total biaya.

Ilustrasi gambar: Layar aplikasi menunjukkan antarmuka pembelian saham dengan kolom untuk memasukkan kode saham, jumlah saham, jenis order (market/limit), dan harga limit (jika menggunakan limit order). Terlihat juga tombol konfirmasi pembelian dan ringkasan transaksi.

Biaya dan Pajak Pembelian Saham

Selain harga saham, kamu juga perlu memperhitungkan beberapa biaya dan pajak yang akan dikenakan, seperti biaya broker, biaya transaksi, dan pajak penghasilan (PPh) atas keuntungan penjualan saham. Besaran biaya ini bervariasi tergantung platform broker dan peraturan yang berlaku. Pastikan kamu memahami rincian biaya ini sebelum melakukan transaksi agar tidak ada kejutan di kemudian hari.

Penting untuk selalu membaca dan memahami syarat dan ketentuan transaksi sebelum melakukan pembelian saham. Ini akan melindungi kamu dari potensi kerugian dan memastikan transaksi berjalan lancar.

Mengelola Investasi Saham

Nah, Bro dan Sist, udah beli saham? Keren! Tapi perjalanan investasi saham nggak cuma sampai di situ aja. Setelah beli, ada tantangan baru nih: ngelola investasi agar cuan-nya maksimal dan risiko-nya terkontrol. Gimana caranya? Simak tips jitu berikut ini!

Memantau Kinerja Portofolio Saham

Bayangin deh, lo punya banyak saham, tapi nggak pernah dicek kinerjanya. Sama aja kayak punya mobil sport tapi nggak pernah dibawa jalan, kan? Gak seru! Maka dari itu, memantau portofolio saham secara berkala itu penting banget. Lo bisa pakai aplikasi investasi atau platform online yang memberikan akses mudah ke data portofolio. Cek minimal sebulan sekali, atau bahkan lebih sering kalau lo merasa perlu. Perhatikan grafik pergerakan harga saham, bandingkan dengan target investasi awal, dan analisis kinerja masing-masing saham. Dengan begitu, lo bisa melihat apakah strategi investasi lo sudah tepat atau perlu di-adjust.

Strategi Penjualan Saham

Kapan saat yang tepat untuk menjual saham? Ini pertanyaan klasik yang bikin banyak investor galau. Jawabannya: tergantung! Ada beberapa strategi yang bisa lo pakai. Misalnya, strategi *cut loss* (jual saham ketika harga turun sampai titik tertentu untuk membatasi kerugian), *take profit* (jual saham ketika harga mencapai target keuntungan), atau bahkan *hold* (tahan saham dalam jangka panjang). Jangan cuma asal jual ya, Bro! Pahami dulu kondisi pasar, prospek perusahaan emiten, dan target investasi lo. Jangan sampai gara-gara panik, lo malah rugi besar.

Pentingnya Disiplin dan Kesabaran

Investasi saham jangka panjang itu ibarat menanam pohon. Butuh waktu, perawatan, dan kesabaran untuk melihat hasilnya. Jangan berharap kaya mendadak dalam semalam! Disiplin dalam menyusun strategi investasi dan konsisten dalam menjalankannya itu kunci utama. Hindari keputusan emosional, seperti panik menjual saham saat pasar sedang turun drastis. Tetap tenang, analisis situasi, dan pertahankan strategi investasi lo, asalkan masih sesuai dengan rencana awal dan kondisi fundamental perusahaan yang bersangkutan.

Kiat-kiat menghindari kesalahan umum dalam investasi saham:

1. Jangan ikut-ikutan tren tanpa riset.

2. Diversifikasi investasi, jangan taruh semua telur dalam satu keranjang.

3. Jangan berinvestasi dengan uang yang dibutuhkan untuk kebutuhan pokok.

4. Pelajari fundamental perusahaan sebelum membeli sahamnya.

5. Tetapkan target dan batasan risiko sebelum berinvestasi.

Pengelolaan Risiko Investasi Saham

Berinvestasi pasti ada risikonya. Untuk meminimalisir risiko, lo perlu menerapkan strategi pengelolaan risiko yang tepat. Salah satu yang paling penting adalah *stop loss*. *Stop loss* adalah strategi untuk membatasi kerugian dengan menjual saham ketika harga turun sampai titik tertentu yang sudah ditentukan sebelumnya. Misalnya, lo beli saham seharga Rp 10.000, dan menetapkan *stop loss* di harga Rp 9.000. Jika harga saham turun sampai Rp 9.000, lo harus segera menjualnya untuk mencegah kerugian yang lebih besar. Selain *stop loss*, lo juga bisa diversifikasi portofolio investasi, jangan cuma fokus ke satu jenis saham atau sektor saja. Dengan begitu, jika salah satu investasi mengalami kerugian, dampaknya tidak akan terlalu besar.

Terakhir

Berinvestasi di pasar saham memang penuh tantangan, tapi juga menawarkan potensi keuntungan yang menarik. Dengan pemahaman yang baik, strategi yang tepat, dan disiplin yang tinggi, kamu bisa memaksimalkan peluang sukses di dunia investasi ini. Jangan takut untuk memulai, karena setiap perjalanan dimulai dari langkah pertama. Selamat berinvestasi!

What's Your Reaction?

-

0

Like

Like -

0

Dislike

Dislike -

0

Funny

Funny -

0

Angry

Angry -

0

Sad

Sad -

0

Wow

Wow